投资要点]article_adlist-->

投资要点]article_adlist-->2. 汽车工业:35CrMo钢常用于汽车零部件的制造,如发动机曲轴、传动系统零件、悬挂系统零件等。它能够提供足够的强度和耐久性,以满足汽车工业对材料性能的要求。

深耕热泵控制器领域,业绩不及预期。公司成立于2003年,专注于电力电子技术领域的驱动&控制器产品,布局暖通空调及冷冻冷藏设备(HVAC/R)、新能源车热管理(热泵/PTC)、伺服驱动系统三大下游应用。公司2024H1营业收入6.58亿元,同比-16%,归母净利润0.94亿元,同比-19%,毛利率22.63%,同比-2.25pct,归母净利率14.21%,同比-0.56pct。其中,24Q2营业收入3.64亿元,同比-14%,归母净利润0.50亿元,同比-30%,毛利率21.67%,同比-3.04pct,归母净利率13.83%,同比-3.61pct,业绩不及市场预期。HVAC/R:短期去库周期影响,不改能效提升趋势。24H1公司暖通空调及冷冻冷藏设备领域营收4.4亿元,同比-32%,毛利率21.7%,同比-3.7pct,主要系前期能源价格回落导致短期需求下降,行业持续处于去库周期。但低碳转型背景下各国节能环保长期趋势明确,政策端不断加持,如23年11月欧盟推出电网行动计划,以适应能源系统中包括热泵在内更多的可再生能源与电气化需求。

新能源汽车热管理:业绩持续高增,市占率进一步提升。24H1公司新能源汽车热管理领域营收2.0亿元,同比+69%,毛利率25.1%,同比+0.9pct,主要系公司产品应用于众多主流车型,公司将继续加大新能源汽车热管理领域智能控制器、多合一控制器的研发,我们预计市占率有望进一步提升。

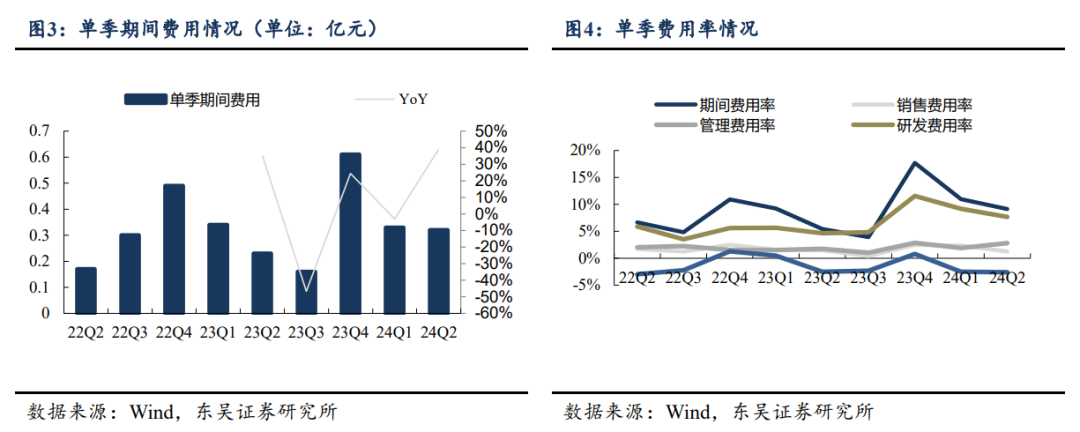

期间费用持续管控,研发投入保持高位。公司24H1期间费用0.65亿元,同比+16%,期间费用率9.9%,同比+2.7pct。其中24H1研发费用0.55亿元,同比+37%,主要系公司在自动化领域加大应用行业及机器人等细分市场的研发投入,开发客户定制化、行业定制化以及驱控一体的伺服产品。

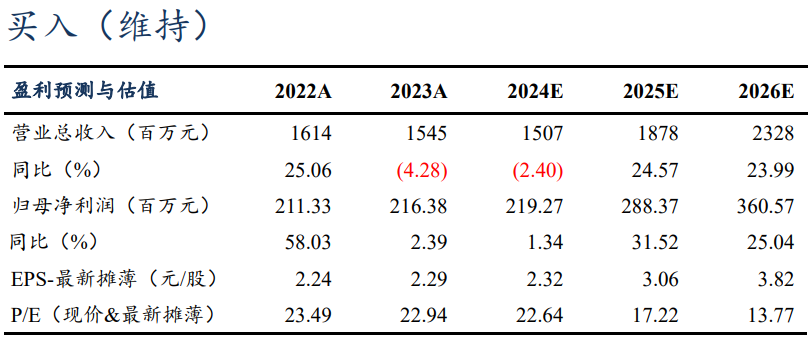

盈利预测与投资评级:考虑到热泵仍处于去库周期,我们下修公司24-25年归母净利润至2.19/2.88亿元(原值为3.76/5.28亿元),预计26年为3.61亿元,同比+1%/+32%/+25%,对应PE为23x、17x、14x,考虑到能效提升长期趋势不变,热泵市场长期需求广阔,维持“买入”评级。

风险提示:宏观经济下行,新能源车销量不及预期,热泵去库不及预期等。

正文

1. 深耕热泵控制器领域,业绩不及市场预期

1.1. 公司发展历程

儒竞科技于2003年成立,专注于电力电子技术领域的驱动&控制器产品,布局暖通空调及冷冻冷藏设备(HVAC/R)、新能源车热管理(热泵/PTC)、伺服驱动系统这三大下游应用:公司于2006年自主研发的变频驱动器等产品开始扩展国内市场、2009 年开始扩展海外市场;2014年5月与艾默生合资成立儒竞艾默生,海外热泵控制器等业务进入快速发展期,艾默生以外的客户拓展至博世、麦克维尔、阿里斯顿等巨头;公司于2014 年8月成立儒竞自控,发力工业伺服驱动业务;2016年12月成立儒竞电控,发力新能源汽车热管理系统业务。

1.2. 公司主营业务介绍

公司是专业的变频节能与智能控制综合方案提供商,专注于电力电子及电机控制领域综合产品的研发、生产与销售,主要产品包括暖通空调及冷冻冷藏设备的变频驱动器及系统控制器、新能源汽车热管理系统领域的变频驱动器及控制器、工业伺服驱动及控制系统领域的伺服驱动器及伺服电机。

公司秉承“以市场为主导,以创新为核心”的经营理念,成功研发了以电机控制、电源控制及系统控制技术、数字电源及电力电子变换硬件平台、电机设计平台为代表的三大技术领域,全面启用ERP、MES、WMS、PLM等数字化系统,实现了产品的柔性化生产与智能化制造。

公司依靠卓越的产品研发实力、高效的生产制造体系、完善的质量管控措施、丰富的市场实践经验拥有了良好的行业知名度,在境内外积累了稳固的客户资源,核心产品已经广泛长期地应用于谷轮、麦克维尔、阿里斯顿、海尔、三菱重工、开利、博世等众多行业知名品牌。

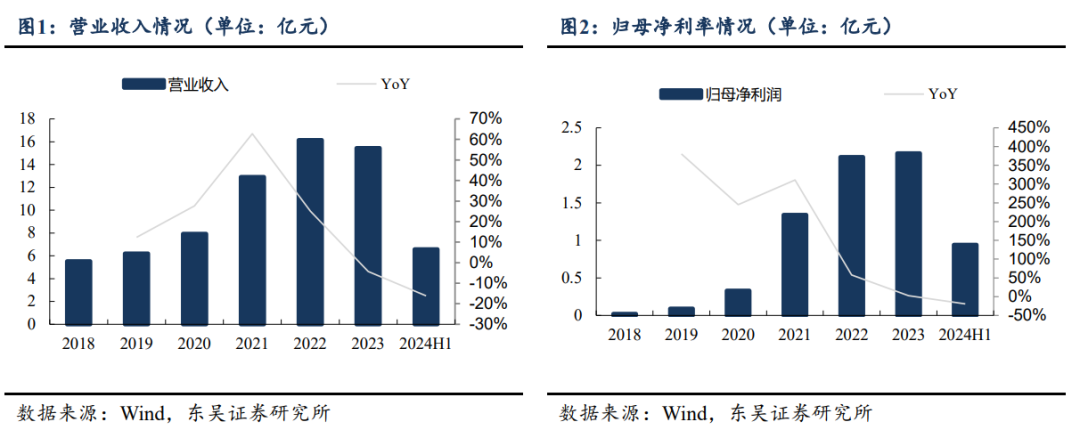

1.3. 欧洲热泵去库影响,业绩不及市场预期

公司2024H1营业收入6.58亿元,同比-16%,归母净利润0.94亿元,同比-19%,毛利率22.63%,同比-2.25pct,归母净利率14.21%,同比-0.56pct。其中,24Q2营业收入3.64亿元,同比-14%,归母净利润0.50亿元,同比-30%,毛利率21.67%,同比-3.04pct,归母净利率13.83%,同比-3.61pct,业绩不及市场预期。

2. 热泵需求有望回暖,新能源车业务持续高增

HVAC/R:短期去库周期影响,不改能效提升趋势。24H1公司暖通空调及冷冻冷藏设备领域营收4.4亿元,同比-32%,毛利率21.7%,同比-3.7pct,主要系前期能源价格回落&高通胀率导致短期需求下降,行业持续处于去库周期。但低碳转型背景下各国节能环保长期趋势明确,政策端不断加持,如23年11月欧盟推出电网行动计划,以适应能源系统中包括热泵在内更多的可再生能源与电气化需求。

新能源汽车热管理:业绩持续高增,市占率进一步提升。24H1公司新能源汽车热管理领域营收2.0亿元,同比+69%,毛利率25.1%,同比+0.9pct,主要系公司产品应用于众多主流车型,公司将继续加大新能源汽车热管理领域智能控制器、多合一控制器的研发,市占率有望进一步提升。

期间费用持续管控,研发投入保持高位。公司24H1期间费用0.65亿元,同比+16%,期间费用率9.9%,同比+2.7pct。其中24H1研发费用0.55亿元,同比+37%,主要系公司在自动化领域加大应用行业及机器人等细分市场的研发投入,开发客户定制化、行业定制化以及驱控一体的伺服产品。

盈利预测与投资评级:考虑到热泵仍处于去库周期,我们下修公司24-25年归母净利润至2.19/2.88亿元(原值为3.76/5.28亿元),预计26年为3.61亿元,同比+1%/+32%/+25%,对应PE为23x、17x、14x,考虑到能效提升长期趋势不变,热泵市场长期需求广阔,维持“买入”评级。

风险提示:宏观经济下行,新能源车销量不及预期,热泵去库不及预期等

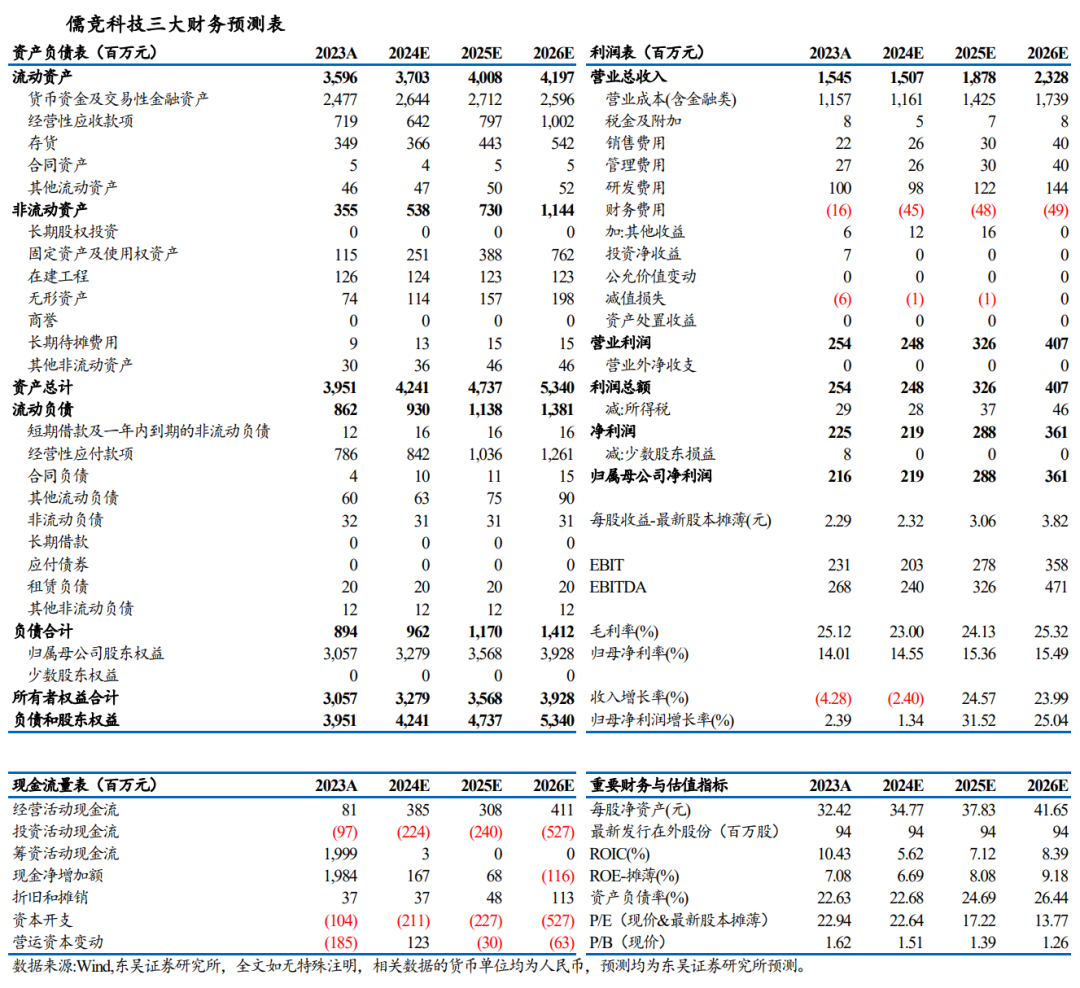

儒竞科技三大财务预测表

团队介绍

团队介绍

往期报告:

【东吴电新】儒竞科技:收购少数股权增厚盈利,热泵控制器龙头加速发展【东吴电新】首次覆盖!儒竞科技:热泵控制器龙头加速海外渗透,工业伺服蓄势待发

识别二维码,关注新兴产业汇,获得更多精彩文章!

免责声明

本公众订阅号(微信号: Green__Energy) 由东吴证券研究所电新研究团队设立,系本研究团队研究成果发布的唯一订阅号。

本公众号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。

本订阅号不是东吴证券研究所电新研究团队研究报告的发布平台,所载内容均来自于东吴证券研究所已正式发布的研究报告或对已发布报告进行的跟踪与解读,如需了解详细的报告内容或研究信息,请具体参见东吴证券研究所已发布的完整报告。

本订阅号所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。本订阅号所载内容仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。东吴证券研究所及本研究团队不对任何因使用本订阅号所载任何内容所引致或可能引致的损失承担任何责任。

本订阅号对所载内容保留一切法律权利。订阅人对本订阅号发布的所有内容(包括文字图片、影像等) 未经书面许可,禁止复制、转载: 经授权进行复制、转载的,需注明出处为“东吴证券研究所”,且不得对本订阅号所截内容进行任何有悖原意的引用、删节或修改。

特别声明:《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》于 2017年7月1日起正式实施。通过新媒体形式制作的本订阅号推送信息仅面向东吴证券客户中的专业投资者,请勿在未经授权前进行任何形式的转发。若您非东吴证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注本订阅号。请勿订阅、接收或使用本订阅号中的任何推送信息。因本订阅号难以设置访问权限,若给您造成不便烦请谅解!感谢您给予的理解和配合。

东吴证券投资评级标准

投资评级基于分析师对报告发布日后6至12个月内行业或公司回报潜力相对基准表现的预期(A 股市场基准为沪深 300 指数,香港市场基准为恒生指数,美国市场基准为标普 500 指数,新三板基准指数为三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的),北交所基准指数为北证50指数),具体如下:

公司投资评级:

买入:预期未来6个月个股涨跌幅相对基准在15%以上;

增持:预期未来6个月个股涨跌幅相对基准介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对基准介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对基准介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对基准在-15%以下。

行业投资评级:

增持:预期未来6个月内,行业指数相对强于基准5%以上;

中性:预期未来6个月内,行业指数相对基准-5%与5%;

减持:预期未来6个月内,行业指数相对弱于基准5%以上。

我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资的相对比重建议。投资者买入或者卖出证券的决定应当充分考虑自身特定状况,如具体投资目的、财务状况以及特定需求等正规配资,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

文章为作者独立观点,不代表实盘配资网_正规实盘配资_实盘配资门户观点